Es hat tatsächlich den Anschein, dass beide Finanzämter die Strafanzeigen versuchen unter den Tisch zu kehren. Anders lässt sich die Hartnäckigkeit der Verweigerung einer simplen Eingangsbestätigung nicht erklären.

Was bisher alles Geschah lesen sie in diesen Artikeln:

- Ist PeTA Deutschland e.V. auf der Flucht vor dem Finanzamt?

- Jemand da beim Finanzamt?

- Vorsteher des Finanzamtes Leonberg lässt Anzeige gegen PeTA verschwinden und gibt Anweisungen auf Anfragen nicht zu reagieren

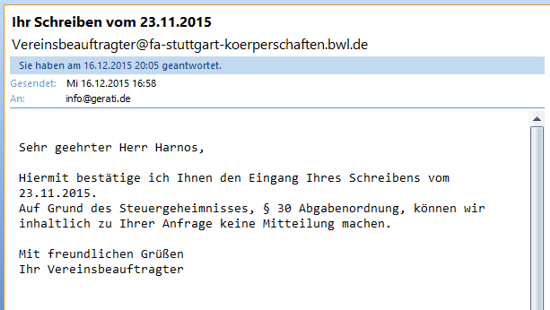

Gestern gab es dann endlich einmal ein Lebenszeichen vom Finanzamt Stuttgart!

Die Email sah für mich schon etwas, für behördliche Zwecke schon etwas Ominös aus!

Als ich diese Email auf Facebook unter PeTA – Nein Danke veröffentlichte, kam es zu einer Diskussion und den Behauptungen, dass das Finanzamt nicht reagieren müsse!

In Fragen auf das Steuergeheimniss ist dieses richtig, nur will ich persönlich keine Steuerinformationen wissen, sondern nur ob die von mir geschriebene Anzeige, die ich per Fax versendet habe, ordentlich lesbar bei beiden Finanzämtern angekommen ist.

Ich habe zwar eine Versandbestätigung meines Faxes erhalten, jedoch kommt es immer wieder einmal vor, dass bei der Übertragung Seiten fehlen, oder nicht Lesbar sind.

Wie will eines der beiden Finanzämter, die Anzeige verfolgen, wenn z.B. wichtige Daten einfach fehlen.

Das was beide Finanzämter zurzeit machen, ist auf Unkenntnis spielen und somit den Eingang einer Anzeige Verleumden.

Auch die Behauptung bei dieser Auskunft würde §30 AO greifen sehe ich nicht so.

Abgabenordnung (AO)

§ 30 Steuergeheimnis

(1) Amtsträger haben das Steuergeheimnis zu wahren.

(2) Ein Amtsträger verletzt das Steuergeheimnis, wenn er1.

Verhältnisse eines anderen, die ihma)

in einem Verwaltungsverfahren, einem Rechnungsprüfungsverfahren oder einem gerichtlichen Verfahren in Steuersachen,

b)

in einem Strafverfahren wegen einer Steuerstraftat oder einem Bußgeldverfahren wegen einer Steuerordnungswidrigkeit,

c)

aus anderem Anlass durch Mitteilung einer Finanzbehörde oder durch die gesetzlich vorgeschriebene Vorlage eines Steuerbescheids oder einer Bescheinigung über die bei der Besteuerung getroffenen Feststellungenbekannt geworden sind, oder

2.

ein fremdes Betriebs- oder Geschäftsgeheimnis, das ihm in einem der in Nummer 1 genannten Verfahren bekannt geworden ist,unbefugt offenbart oder verwertet oder

3.

nach Nummer 1 oder Nummer 2 geschützte Daten im automatisierten Verfahren unbefugt abruft, wenn sie für eines der in Nummer 1 genannten Verfahren in einer Datei gespeichert sind.(3) Den Amtsträgern stehen gleich

1.

die für den öffentlichen Dienst besonders Verpflichteten (§ 11 Abs. 1 Nr. 4 des Strafgesetzbuchs),

1a.

die in § 193 Abs. 2 des Gerichtsverfassungsgesetzes genannten Personen,

2.

amtlich zugezogene Sachverständige,

3.

die Träger von Ämtern der Kirchen und anderen Religionsgemeinschaften, die Körperschaften des öffentlichen Rechts sind.(4) Die Offenbarung der nach Absatz 2 erlangten Kenntnisse ist zulässig, soweit

1.

sie der Durchführung eines Verfahrens im Sinne des Absatzes 2 Nr. 1 Buchstaben a und b dient,

2.

sie durch Gesetz ausdrücklich zugelassen ist,

3.

der Betroffene zustimmt,

4.

sie der Durchführung eines Strafverfahrens wegen einer Tat dient, die keine Steuerstraftat ist, und die Kenntnissea)

in einem Verfahren wegen einer Steuerstraftat oder Steuerordnungswidrigkeit erlangt worden sind; dies gilt jedoch nicht für solche Tatsachen, die der Steuerpflichtige in Unkenntnis der Einleitung des Strafverfahrens oder des Bußgeldverfahrens offenbart hat oder die bereits vor Einleitung des Strafverfahrens oder des Bußgeldverfahrens im Besteuerungsverfahren bekannt geworden sind, oder

b)

ohne Bestehen einer steuerlichen Verpflichtung oder unter Verzicht auf ein Auskunftsverweigerungsrecht erlangt worden sind,5.

für sie ein zwingendes öffentliches Interesse besteht; ein zwingendes öffentliches Interesse ist namentlich gegeben, wenna)

Verbrechen und vorsätzliche schwere Vergehen gegen Leib und Leben oder gegen den Staat und seine Einrichtungen verfolgt werden oder verfolgt werden sollen,

b)

Wirtschaftsstraftaten verfolgt werden oder verfolgt werden sollen, die nach ihrer Begehungsweise oder wegen des Umfangs des durch sie verursachten Schadens geeignet sind, die wirtschaftliche Ordnung erheblich zu stören oder das Vertrauen der Allgemeinheit auf die Redlichkeit des geschäftlichen Verkehrs oder auf die ordnungsgemäße Arbeit der Behörden und der öffentlichen Einrichtungen erheblich zu erschüttern, oder

c)

die Offenbarung erforderlich ist zur Richtigstellung in der Öffentlichkeit verbreiteter unwahrer Tatsachen, die geeignet sind, das Vertrauen in die Verwaltung erheblich zu erschüttern; die Entscheidung trifft die zuständige oberste Finanzbehörde im Einvernehmen mit dem Bundesministerium der Finanzen; vor der Richtigstellung soll der Steuerpflichtige gehört werden.(5) Vorsätzlich falsche Angaben des Betroffenen dürfen den Strafverfolgungsbehörden gegenüber offenbart werden.

(6) Der automatisierte Abruf von Daten, die für eines der in Absatz 2 Nr. 1 genannten Verfahren in einer Datei gespeichert sind, ist nur zulässig, soweit er der Durchführung eines Verfahrens im Sinne des Absatzes 2 Nr. 1 Buchstaben a und b oder der zulässigen Weitergabe von Daten dient. Zur Wahrung des Steuergeheimnisses kann das Bundesministerium der Finanzen durch Rechtsverordnung mit Zustimmung des Bundesrates bestimmen, welche technischen und organisatorischen Maßnahmen gegen den unbefugten Abruf von Daten zu treffen sind. Insbesondere kann es nähere Regelungen treffen über die Art der Daten, deren Abruf zulässig ist, sowie über den Kreis der Amtsträger, die zum Abruf solcher Daten berechtigt sind. Die Rechtsverordnung bedarf nicht der Zustimmung des Bundesrates, soweit sie die Kraftfahrzeugsteuer, die Luftverkehrsteuer, die Versicherungsteuer sowie Einfuhr- und Ausfuhrabgaben und Verbrauchsteuern, mit Ausnahme der Biersteuer, betrifft.

(7) Werden dem Steuergeheimnis unterliegende Daten durch einen Amtsträger oder diesem nach Absatz 3 gleichgestellte Personen nach Maßgabe des § 87a Absatz 4 über De-Mail-Dienste im Sinne des § 1 des De-Mail-Gesetzes versendet, liegt keine unbefugte Offenbarung, Verwertung und kein unbefugter Abruf von dem Steuergeheimnis unterliegenden Daten vor, wenn beim Versenden eine kurzzeitige automatisierte Entschlüsselung durch den akkreditierten Diensteanbieter zum Zweck der Überprüfung auf Schadsoftware und zum Zweck der Weiterleitung an den Adressaten der De-Mail-Nachricht stattfindet.https://www.gesetze-im-internet.de/ao_1977/__30.html

Wie schon vorher beschrieben, sehe ich hier kein Steuerrecht verletzt, wenn eine Behörde wie das Finanzamt Leonberg, oder das Finanzamt Stuttgart, mir den Eingang, einer von mir verfassten und an diese beiden Behörden versendeten Anzeige, bestätigen.

Es ist sogar die Pflicht einer Behörde, den Eingang eines Schreibens auf Wunsch des Verfassers zu bestätigen.

Dieses ergibt sich aus VwVfG §71b.

Verwaltungsverfahrensgesetz (VwVfG)

§ 71b Verfahren

(1) Die einheitliche Stelle nimmt Anzeigen, Anträge, Willenserklärungen und Unterlagen entgegen und leitet sie unverzüglich an die zuständigen Behörden weiter.

(2) Anzeigen, Anträge, Willenserklärungen und Unterlagen gelten am dritten Tag nach Eingang bei der einheitlichen Stelle als bei der zuständigen Behörde eingegangen. Fristen werden mit Eingang bei der einheitlichen Stelle gewahrt.

(3) Soll durch die Anzeige, den Antrag oder die Abgabe einer Willenserklärung eine Frist in Lauf gesetzt werden, innerhalb deren die zuständige Behörde tätig werden muss, stellt die zuständige Behörde eine Empfangsbestätigung aus. In der Empfangsbestätigung ist das Datum des Eingangs bei der einheitlichen Stelle mitzuteilen und auf die Frist, die Voraussetzungen für den Beginn des Fristlaufs und auf eine an den Fristablauf geknüpfte Rechtsfolge sowie auf die verfügbaren Rechtsbehelfe hinzuweisen.

(4) Ist die Anzeige oder der Antrag unvollständig, teilt die zuständige Behörde unverzüglich mit, welche Unterlagen nachzureichen sind. Die Mitteilung enthält den Hinweis, dass der Lauf der Frist nach Absatz 3 erst mit Eingang der vollständigen Unterlagen beginnt. Das Datum des Eingangs der nachgereichten Unterlagen bei der einheitlichen Stelle ist mitzuteilen.

(5) Soweit die einheitliche Stelle zur Verfahrensabwicklung in Anspruch genommen wird, sollen Mitteilungen der zuständigen Behörde an den Antragsteller oder Anzeigepflichtigen über sie weitergegeben werden. Verwaltungsakte werden auf Verlangen desjenigen, an den sich der Verwaltungsakt richtet, von der zuständigen Behörde unmittelbar bekannt gegeben.

(6) Ein schriftlicher Verwaltungsakt, der durch die Post in das Ausland übermittelt wird, gilt einen Monat nach Aufgabe zur Post als bekannt gegeben. § 41 Abs. 2 Satz 3 gilt entsprechend. Von dem Antragsteller oder Anzeigepflichtigen kann nicht nach § 15 verlangt werden, einen Empfangsbevollmächtigten zu bestellen.https://www.gesetze-im-internet.de/vwvfg/__71b.html

Aber wie ging es weiter nach dem Erhalt der Email!

In der Email wird mir wieder nur der Eingang meines Schreibens vom 23.11.2015 bestätigt, jedoch nicht der Eingang meiner Anzeige gegen PeTA Deutschland e.V. vom 23.07.2014.

Meine Erfahrung ist, sowas lässt sich immer am besten per Telefon klären!

Also suchte ich mir die Telefonnummer des Finanzamtes Stuttgart / Körperschaftssteuern und erlaubte mir 12:25 Uhr deutscher Zeit, die Zentrale des Finanzamtes anzurufen.

Fazit des Anrufes – Störe Niemals einen Finanzbeamten beim Mittagessen

Beim ersten Versuch wurde sofort wieder aufgelegt. Ich dachte im ersten Moment das man mich wieder versucht wegzudrücken. Also rief ich sofort noch einmal an. Dieses Mal meldete sich eine Frau, im zickigen schwäbischen Dialekt.

Kurz und bündig teilte ich mit, dass ich eine Email erhalten habe und ich mit dem Absender dem „Vereinsbeauftragten“ sprechen möchte.

Kurz und saftig kam als Antwort zurück, den gibt hier nicht?

Also versuchte ich erst einmal nachzuforschen, ob ich überhaupt beim Finanzamt gelandet bin.

Antwort – ja in der Zentrale!

Wunderbar, dann verbinden sie mich doch bitte einmal.

Antwort – Nammmmmmmmmmmmmmeee

Den weiß ich ja nicht in der Email steht kein Name – nur Vereinsbeauftragter. Ich las ihr die Email vor und verwies auf die Absenderemailadresse! Gleichzeitig teilte ich der schwäbischen Frau, die ich so kurz vor der Rente im Alter einschätzte mit, dass ich die Email, für eine Behörden Email, auch schon sehr komisch und eher in den Bereich Spammail sah. Hier fehlt der Name, sagte ich.

In Emails muss kein Name genannt werden, kam kurz als Antwort.

Ok sagte ich, können sie mich mit der zuständigen Abteilung verbinden?

Welche Abteilung? – kam wieder kurz als Antwort

Na dort wo der Vereinsbeauftragte sitzt?

Den gibt es hier nicht. Kam wieder als Antwort!

Aber ich bin doch beim Finanzamt Stuttgart Körperschaften?

Ja in der Zentrale!

Na dann verbinden sich mich doch einfach einmal zur Abteilung, die für Vereine zuständig sind!

Das geht nicht – schallte es mittlerweile sehr genervt durch das Telefon

Warum denn nicht fragte ich.

Es ist Mitttaaaaaggg, nach 13 Uhr…

Ich wollte gerade noch um die Durchwahl bitten, da ertönte ein tut, tut, tut!

Oh wie konnte ich mir erdreisten, eine schwäbische Finanzbeamtin beim Mittag zu stören 😉

Also rief ich erst einmal einen Freund von mir in Deutschland an, der heute Geburtstag hatte, um ihn zu gratulieren.

Um 13:39 Uhr, also kurz vor der Beamtenfeierabendzeit, rief ich dann erneut an.

Dieses Mal bekam ich sogar einen Namen und eine Durchwahl! Was komisch war, dass man mich einfach nicht direkt Durchstellen wollte.

Als ich die mir genannte Durchwahl probierte, bekam ich die Ansage diese Nummer ist nicht vergeben. Ich versuchte auch Zahlendreher es half nichts.

Bevor ich mich weiter von den Beamten verarschen ließ, antwortet ich auf die Email.

Sehr geehrter Herr G****** (Vereinsbeauftragter),

ich kann sie leider telefonisch unter der mir von der Zentrale genannten Durchwahl 6557 nicht erreichen.

Es geht mir nicht um die Eingangsbestätigung des Schreibens vom 23.11.2015, sondern vielmehr um meine Anzeige gegen PeTA Deutschland e.V. vom 23.07.2014, die ich ihnen per Fax zugesendet habe.

Da weder beim Finanzamt Leonberg, denen ich am 21.07.2014 die Strafanzeige gesendet hatte, und diese in den Akten nicht vorhanden ist, mit der Info, das diese Aufgrund der Zuständigkeit eventuell an Sie weitergeleitet wurde. Ein Vermerk dazu existiert jedoch nach telefonischer Aussage nicht, in den Akten des Finanzamtes Leonberg. Wo befinden sich diese beiden Strafanzeigen!

Nun frage ich mich natürlich, ob das Finanzamt Stuttgart hier vorsätzlich diese Strafanzeige unterdrückt, was in meinen Augen dann Amtsmissbrauch mit einem Verdacht der Vorteilsnahme entspräche.

Nach meinen Rechtskenntniss, müssen sie mir den Eingang einer Strafanzeige bestätigen!

Dieses dürfte ja auch nicht das große Problem sein, es sei denn die Strafanzeige wurde Unterschlagen!

Ich erwarte kurzfristig eine Antwort, auf meine Eingangsbestätigungsanfrage ob meine Anzeige gegen PeTA Deutschland bei ihnen in den Akten vermerkt wurde!

Mit freundlichen Grüßen

Silvio Harnos

Das Gesetz VwVfG §71b, fand ich erst später bei weiteren Recherchen zu diesem Thema.

Auf meine Dienstaufsichtsbeschwerde wurde ja auch noch nicht von seitens des Vorstehers, des Finanzamtes Leonberg geantwortet.

Also steht als nächste die Form einer, bzw. zweier Fachaufsichtsbeschwerden an.

Immer schön den Dienstweg einhalten, nicht das man dann noch Verzögerungen aufgrund der Nichteinhaltung des Beschwerdeweges findet.